Decreto Trasparenza per colf e badanti

Decreto Trasparenza per colf e badanti: le novità

Il 13 agosto 2022 è entrato in vigore il Decreto Legislativo n. 104 del 27 giugno 2022, denominato Decreto Trasparenza.

Il decreto ha lo scopo di migliorare la trasparenza del mercato del lavoro; grazie all'applicazione del decreto i lavoratori potranno beneficiare di informazioni più chiare e trasparenti sugli elementi essenziali e le condizioni del proprio rapporto di lavoro, e la relativa tutela.

Per i lavoratori domestici, in base al decreto trasparenza, è necessario che nel contratto di assunzione siano riportate le seguenti infomazioni:

- l'identità delle parti

- il luogo di lavoro

- la sede o il domicilio del datore di lavoro

- l'inquadramento, il livello e la qualifica attribuiti al lavoratore

- la data di inizio del rapporto di lavoro e la tipologia del rapporto (se a termine o a tempo indeterminato)

- la durata del periodo di prova, a delle ferie e di eventuali congedi retribuiti cui ha diritto il lavoratore

- l'importo iniziale della retribuzione con indicazione del periodo e delle modalità di pagamento

- la distribuzione dell'orario ordinario di lavoro (se imprevedibile, il lavoratore va informato)

- la durata e la forma del preavviso e la procedura in caso di recesso del datore di lavoro o del lavoratore

- il contratto collettivo applicato al rapporto di lavoro con l'indicazione delle parti che lo hanno sottoscritto

- gli enti e gli istituti che ricevono i contributi previdenziali ed assicurativi dovut dal datore di lavoro.

Inoltre, la modifica degli elementi già comunicati sul rapporto di lavoro va trasmessa entro il primo giorno di decorrenza degli effetti della modifica stessa.

Decreto Trasparenza per colf e badanti: cosa deve fare il datore di lavoro?

Per i rapporti di lavoro con decorrenza dal 13 agosto 2022, i datori di lavoro sono tenuti a consegnare la lettera di assunzione al proprio collaboratore elaborata in base a quanto previsto dal Dlgs. trasparenza.

Il decreto si applica anche ai rapporti di lavoro iniziati tra il 1° e il 12 agosto, in tal caso però il datore di lavoro è tenuto a consegnare un'integrazione del contratto solo su esplicita richiesta scritta del lavoratore, da soddisfare entro 60 giorni.

La disciplina di dettaglio potrà essere comunicata al lavoratore anche attraverso il rinvio al contratto collettivo applicato, che dovrà essere consegnato (in formato cartaceo o elettronico) previa firma per avvenuta ricezione.

Per i lavoratori domestici il cui contratto è già attivo da prima di agosto 2022, i datori di lavoro non sono tenuti a comunicare alcuna specifica salvo che il lavoratore non richieda al datore di lavoro di precisare le condizioni che disciplinano il suo rapporto. Il Dlgs. 104 contiene infatti, all’articolo 16, una norma transitoria per cui le nuove disposizioni «si applicano a tutti i rapporti di lavoro già instaurati alla data del 1° agosto 2022».

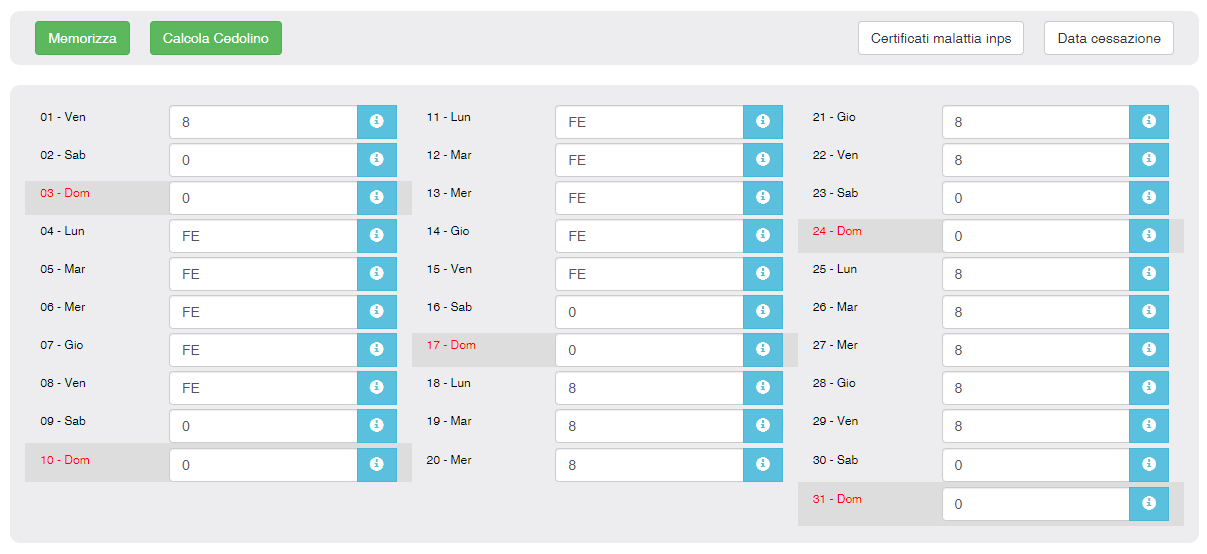

Considerato che Webcolf generava una lettera di assunzione secondo le previsioni del Dlgs 152/1997 per cui venivano specificate numerose informazioni fra cui l’identità delle parti, il luogo di lavoro, la data di inizio e la durata del contratto, l’inquadramento e la qualifica, la retribuzione, la durata della prova e i termini di preavviso l’ulteriore informativa potrebbe riguardare i soli dati aggiuntivi indicati dal Dlgs 104/2022. Tuttavia Webcolf mantiene in memoria tutte le modifiche fatte al rapporto, pertanto potrà essere semplicemente ristampata la lettera di assunzione che conterrà la paga e l'inquadramento esistenti all'atto dell'assunzione oltre tutte le integrazioni relative ai congedi, contributi, modalità di pagamento. Se il rapporto di lavoro domestico non era invece gestito fin dall'origine con Webcolf, in caso di richiesta potrà essere stampata la lettera di assunzione indicando, con una modifica nella parte introduttiva, che le lettera contiene le informazioni e l'inquadramento attuale.

Webcolf è aggiornato secondo il Decreto Trasparenza!

Con Webcolf dunque è possibile stampare oltre alla lettera di assunzione aggiornata anche il testo del contratto collettivo che può (facoltativo) essere consegnato al lavoratore domestico, facendosi rilasciare una firma per ricevuta.

Ricordiamo che la prova della consegna della lettera di assunzione e del contratto collettivo secondo i nuovi standard devono essere conservati per 5 anni dal momento dell'assunzione, pena una sanzione che l’articolo 19, comma 2, del Dlgs 276/2003 quantifica da 250 a 1.500 euro per ogni lavoratore interessato.

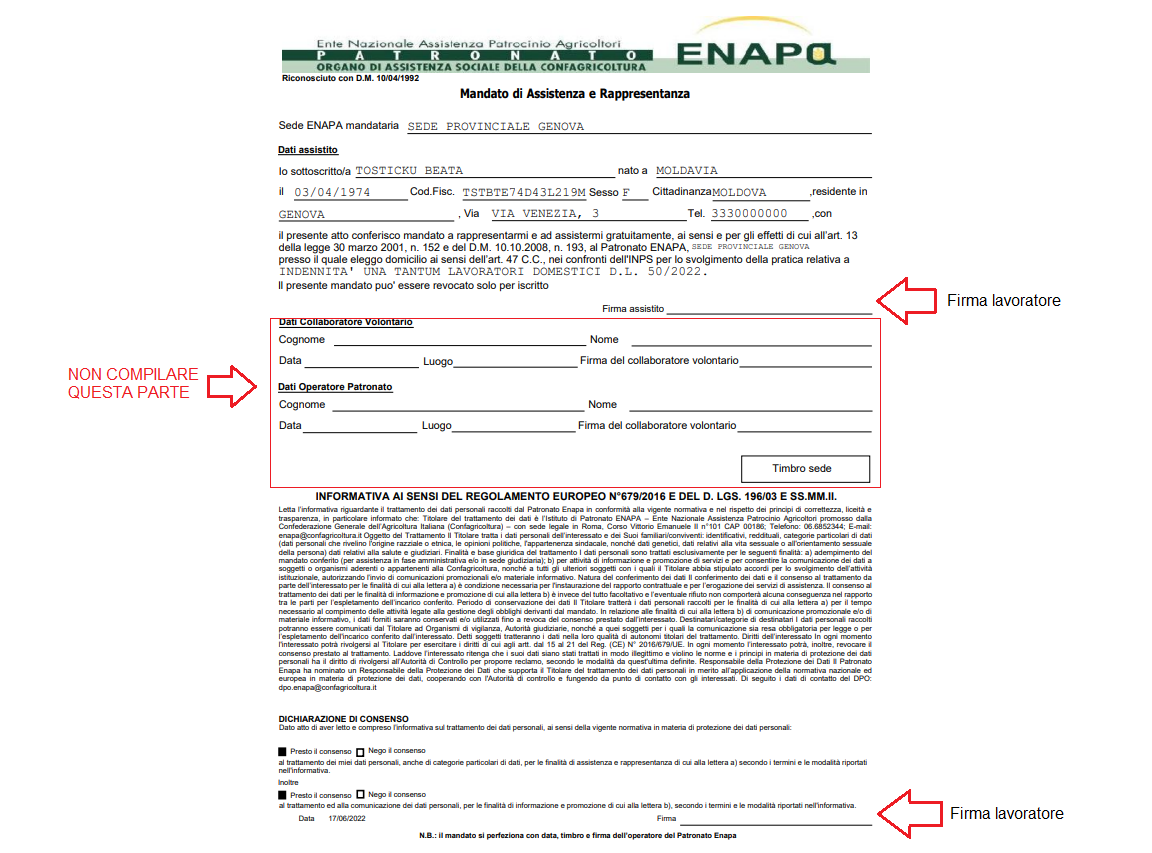

Grazie alla collaborazione con Assindatcolf ed il patronato Enapa,

Grazie alla collaborazione con Assindatcolf ed il patronato Enapa,

ornaliero.

ornaliero. Bonus 200 euro per colf e badanti 2022: come viene corrisposto?

Bonus 200 euro per colf e badanti 2022: come viene corrisposto?